Durante la conferencia de resultados del segundo trimestre, uno de los temas destacados fue la venta de la participación que tenía Corficolombiana, filial del Grupo Aval en Mineros S.A.

Cabe recordar que la compañía salió de su participación en la minera durante la reciente Oferta Pública de Adquisición (OPA) realizada por Sun Valley Investments, el fondo del inversionista Vikram Sodhi.

Tras la venta, Sun Valley se consolidó como el principal accionista de Mineros, alcanzando una participación del 65,38% de la compañía, luego de realizar múltiples ofertas de compra de acciones.

Según Milena López, presidenta de Corficolombiana, la operación representó importantes utilidades para la empresa, además de implicar la salida de una inversión considerada no estratégica para su portafolio.

Baja liquidez y enfoque en otros sectores motivaron la salida de Mineros

De acuerdo con el señor López, un factor relevante fue que “teníamos una participación accionaria (en Mineros) del 7,9%, que simplemente nos daba un asiento en la junta directiva, pero no nos otorgaba control sobre las decisiones de la compañía.”

Asimismo, reconoció que “con la venta de la participación generamos una utilidad de $40 mil millones” y añadió que “aunque en algunos momentos el precio de la acción ha estado por encima, considero que la valoración de la empresa depende de cómo se valore el oro, que es bastante volátil.”

Otro punto tenido en cuenta fue la baja liquidez de las acciones de Mineros: “Un evento de liquidez para esta acción, en ausencia de una OPA, es muy difícil. Vender una participación del 8% en el mercado, con la liquidez disponible, podría tardar casi un año en completarse.”

El señor López aprovechó para reiterar que Corficolombiana está enfocando sus esfuerzos en sectores estratégicos: infraestructura, energía y gas, turismo y agroindustria. Por ello, el desinversión en Mineros se alinea con esta visión corporativa.

Principales resultados de Corficolombiana a junio

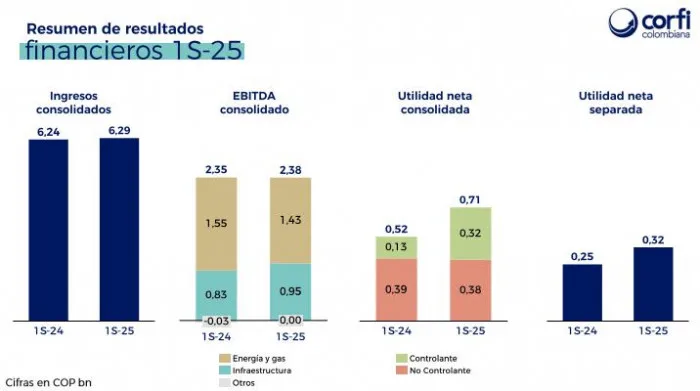

Corficolombiana destacó que durante el segundo trimestre de 2025 obtuvo ingresos consolidados por $3,07 billones, un EBITDA de $1,21 billones, y una utilidad neta controlante de $63.807 millones.

Por su parte, los activos consolidados de la corporación cerraron en $60,6 billones. En cifras individuales, la utilidad neta del segundo trimestre fue de $61.756 millones, superior a los $23.493 millones registrados en el mismo periodo del año anterior.

En el acumulado del primer semestre de 2025, la compañía registró una utilidad neta controlante consolidada de $324.379 millones, lo que representa un crecimiento de 140,31% frente al mismo periodo de 2024. En términos individuales, la utilidad neta fue de $318.605 millones, superior a los $245.067 millones obtenidos en el primer semestre del año anterior.

En cuanto a los avances estratégicos, Corficolombiana continuó el proceso de reducción del endeudamiento y del costo de la deuda, además de fortalecer el enfoque de su portafolio, como se había anunciado previamente.

Lee el artículo original en Valora Analitik publicado el Aug 20, 2025: Click aquí.